PPh 21 adalah pemotongan penghasilan yang dibayarkan seseorang yang berkaitan dengan pekerjaan, jabatan, jasa, dan kegiatan. Lalu, berapa tarif PPh pasal 21? Tarif PPh setiap wajib pajak berbeda-beda tergantung penghasilnya. Mulai dari 5% hingga 35%. Simak rincian dalam penjelasan berikut ini yuk.

Tarif PPh 21 Wajib Pajak Orang Pribadi (WPOP)

Untuk menghitung tarif PPh 21 Wajib Pajak Orang Pribadi (WPOP), kamu harus tahu terlebih dahulu mengenai Penghasilan Tidak Kena Pajak (PTKP) dan Penghasilan Kena Pajak (PKP).

Penghasilan Tidak Kena Pajak (PTKP)

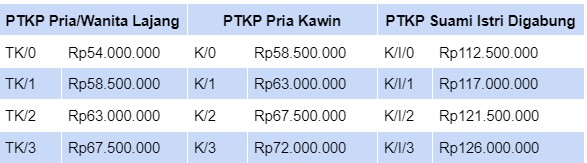

Penghasilan Tidak Kena Pajak (PTKP) adalah penghasilan yang tidak dikenai PPh. Berdasarkan Peraturan Menteri Keuangan (PMK) No. 101/PMK. 010/2016, WPOP dengan penghasilan sama atau tidak lebih dari Rp54.000.000,- setahun tidak dikenai PPh 21.

Sementara jika penghasilan lebih dari Rp54.000.000,- berikut daftar tarif PTKP terbaru:

Penghasilan Kena Pajak (PKP)

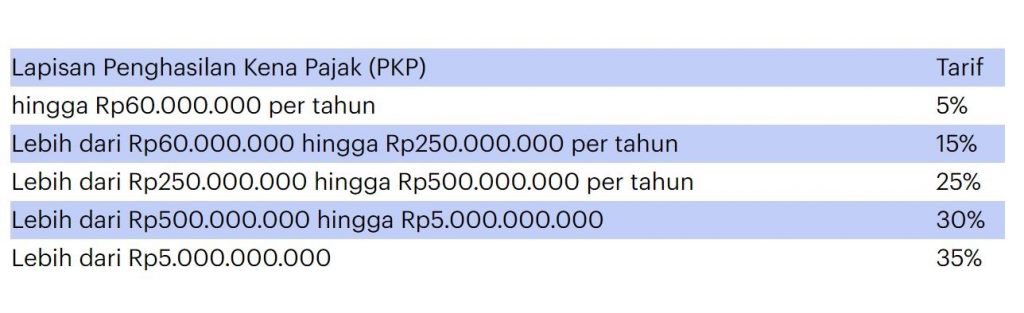

Penghasilan Kena Pajak (PKP) adalah penghasilan yang diterima Wajib Pajak Orang Pribadi dan menjadi acuan perhitungan PPh dalam satu tahun pajak. Perhitungan PPh 21 menggunakan tarif pajak progresif, artinya tarif ditentukan berdasarkan per lapisan penghasilan kena pajak. Semakin besar PKP, maka tarifnya akan semakin tinggi.

Berdasarkan Rancangan Undang-undang Harmonisasi Pajak Penghasilan (RUU HPP) yang disetujui pada 7 Oktober 2021 dan mulai efektif diterapkan pada bulan Januari 2022, maka terjadi perubahan tarif PPh 21 WPOP. Berikut tarif PPh 21 berdasarkan RUU HPP:

Tarif PPh 21 Bagi yang Memiliki NPWP dan Tidak Memiliki NPWP

Untuk dapat membayar pajak, maka wajib pajak harus memiliki NPWP. Nah, bagi wajib pajak yang memiliki NPWP, maka tarif PPh 21 mengikuti tarif PPh 21 berdasarkan RUU HPP (lihat tabel pada pembahasan sebelumnya).

Sementara bagi orang yang tidak memiliki NPWP, namun mendapatkan penghasilan rutin, maka harus tetap membayar pajak dengan tarif lebih tinggi 20% dari tarif PPh 21 yang berlaku (tarif PPh 21 berdasarkan RUU HPP)

Perbedaan Tarif Pajak PPh 21 dengan PPh Sebelumnya

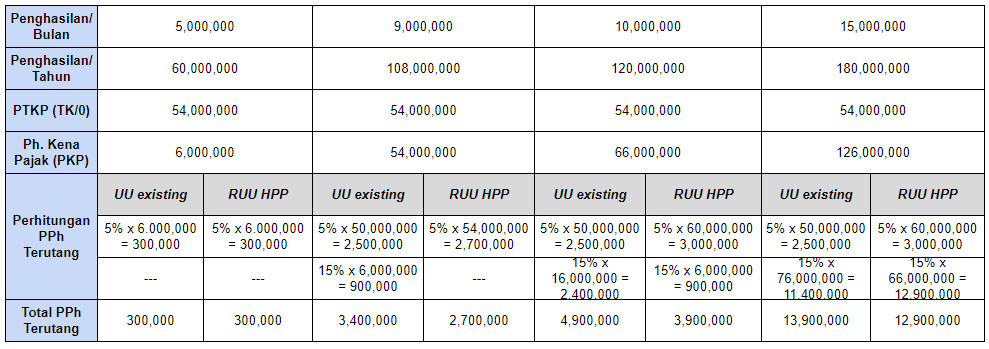

Kalau kamu perhatikan ada perbedaan tarif PPh 21 dengan PPh sebelumnya, yaitu:

- Perubahan pada lapisan pertama. Sebelumnya memiliki batas PKP hingga Rp50.000.000,- sementara sekarang tarif PPh 21 sebesar 5% berlaku untuk PKP hingga Rp60.000.000,- Contoh: penghasilan setahun setelah dikurangi pajak totalnya jadi Rp59.000.000,- maka tidak kena pajak penghasilan.

- Penambahan lapisan kelima, yaitu adanya tarif PPh 21 sebesar 35% bagi masyarakat dengan penghasilan lebih dari Rp5.000.000.000,-

Perubahan tarif PPh 21 ini bertujuan untuk meningkatkan inklusi PPh 21 orang pribadi, yang mana pengenaan tarif pajak terutang menjadi lebih rendah dibandingkan tarif sebelumnya. Di saat yang sama juga memberlakukan asas gotong royong. Masyarakat berpenghasilan rendah dilindungi, sedangkan masyarakat berpenghasilan lebih tinggi bisa memberikan kontribusi pajak lebih tinggi.

Itulah rincian tarif PPh pasal 21 yang wajib diketahui HR perusahaan. Selain itu, ketahui juga cara menghitung PPh 21, di artikel berikut ini yuk: Cara Menghitung PPh 21 dan Contoh Perhitungannya